Loan Origination System (LOS)

Secara tradisional, persetujuan pinjaman di Indonesia merupakan proses yang memakan waktu, sering kali membutuhkan hingga 14 hari kerja. Proses yang lama ini tidak hanya membuat nasabah kecewa tetapi juga menghambat bank untuk memanfaatkan peluang bisnis yang potensial. Sandbox Loan Origination System (LOS) merevolusi proses ini, sehingga memungkinkan bank untuk mengurangi waktu persetujuan pinjaman menjadi hanya 2-3 hari saja. Hal ini memungkinkan bank untuk mengonversi calon nasabah menjadi nasabah jauh lebih cepat.

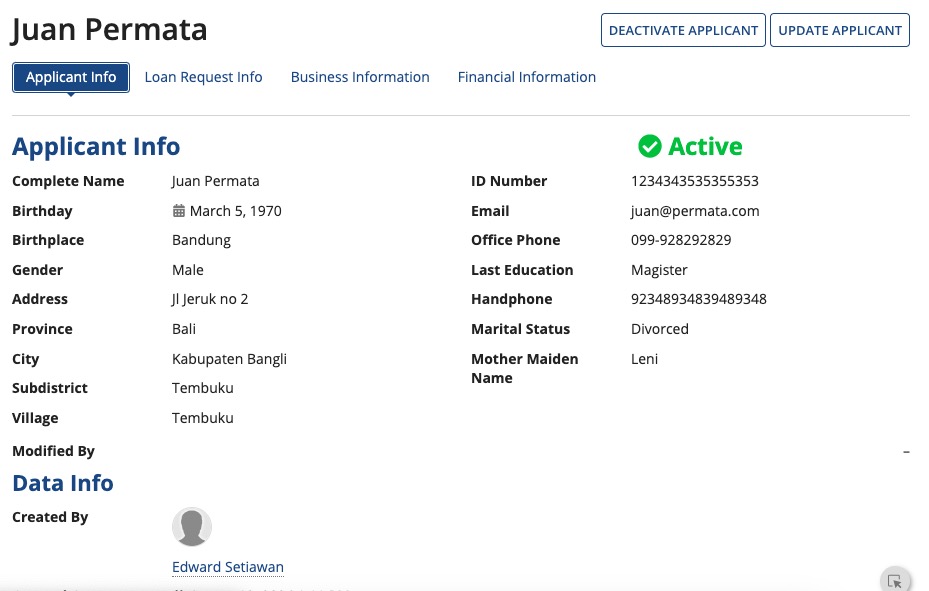

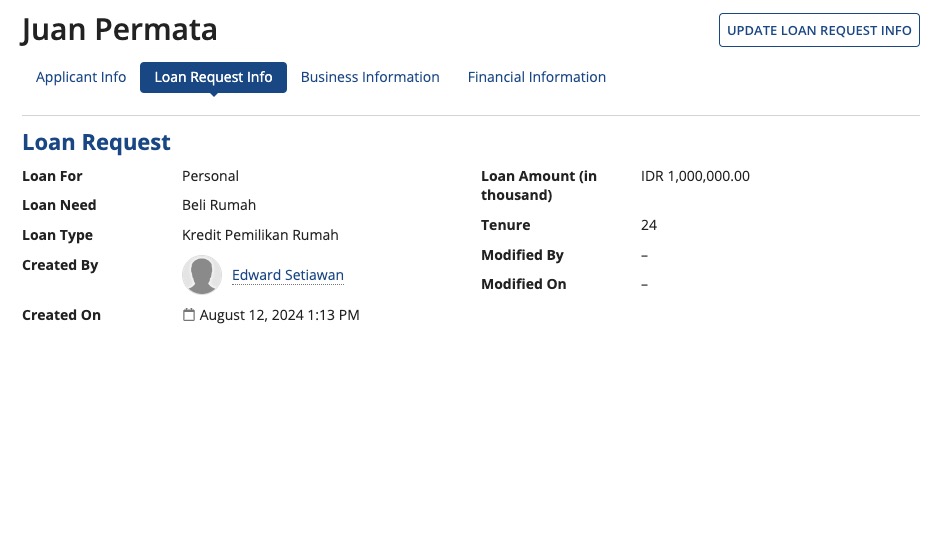

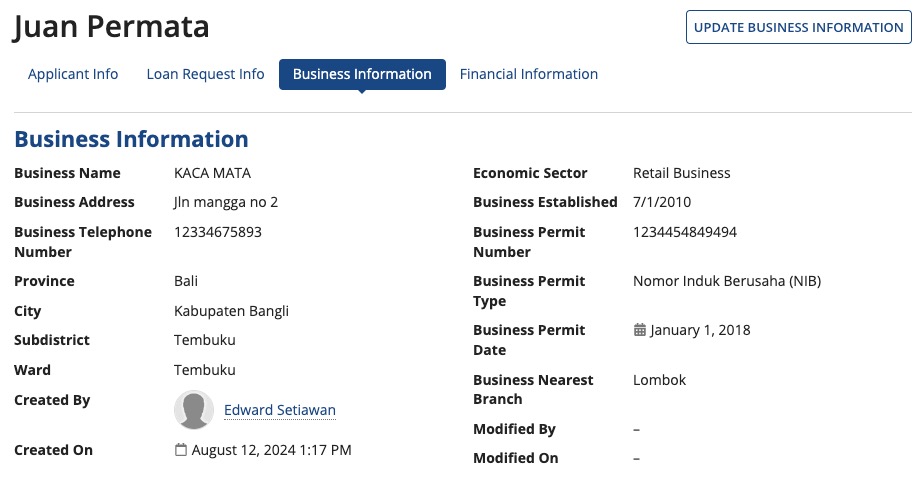

Ekosistem kredit di Indonesia memiliki beragam produk pinjaman, masing-masing dengan formulir aplikasi dan persyaratan dokumen yang unik. Untuk mengakomodasi keragaman ini, Sandbox LOS memungkinkan bank untuk mengelola berbagai jenis kredit, termasuk:

- KUR (Kredit Usaha Rakyat Mikro Kecil Menengah) : Pinjaman untuk Usaha Kecil Menengah (UKM)

- Kartu Kredit : Pengajuan Kartu Kredit

- KTA (Kredit Tanpa Agunan) : Pinjaman untuk keperluan pribadi tanpa jaminan

- KPR (Kredit Kepemilikan Rumah) : Pinjaman untuk pembelian rumah

- Kredit Modal Usaha : Pinjaman untuk keperluan usaha/bisnis

Dengan Integrated Document Management, kebutuhan akan penanganan dokumen manual dapat dihilangkan, sehingga mengurangi risiko kesalahan dan keterlambatan. Sistem ini juga dapat diintegrasikan dengan berbagai sistem internal dan eksternal.

Integrasi System

- Sistem Internal: Integrasikan dengan sistem internal yang ada untuk mengambil data pelanggan, memverifikasi informasi pekerjaan, dan mengakses dokumen relevan lainnya.

- Aplikasi Pihak Ketiga: Penggunaan aplikasi pihak ketiga, seperti Pengenalan Karakter Optik (OCR) dan Tanda Tangan Digital dapat digunakan untuk mengotomatisasi pengolahan dokumen dan meningkatkan keamanan.

- Penilaian Kredit Bank Indonesia: Integrasi dengan sistem penilaian kredit Bank Indonesia untuk mendapatkan penilaian kelayakan kredit secara real-time.

- Pelaporan OJK: Secara otomatis membuat dan mengirimkan laporan ke Otoritas Jasa Keuangan (OJK) dan memastikan kepatuhan terhadap persyaratan regulasi.

- Sistem Daftar Hitam Nasional: Integrasi dengan Sistem Daftar Hitam Nasional untuk mengidentifikasi potensi risiko kreditur.

Dynamic Form Management membantu bank dalam pengelolaan formulir aplikasi dan daftar periksa dokumen secara dinamis, agar selalu sejalan dengan kebijakan dan kebutuhan pelanggan yang berkembang. Sistem template master formulir berfungsi sebagai repositori sentral, sehingga memungkinkan untuk modifikasi dan pembaruan yang cepat. Pendekatan dinamis ini memastikan bahwa bank dapat beradaptasi dengan perubahan kebutuhan tanpa mengganggu proses pengajuan pinjaman.